Afin de lutter contre les blanchiments de capitaux, une surveillance des comptes bancaires sera nécessaire. C’est ce en quoi le Tracfin, un dispositif mis en place par l’État est utile. Il ne s’agit pas d’un système dont le but est de vérifier vos avoirs, mais de s’informer sur les transactions que vous effectuez afin de constater leur licéité ou non. À la question de savoir pourquoi les banques surveillent vos comptes pour le Tracfin, voici ce que vous devez savoir.

Plan de l'article

Les raisons pour lesquelles l’État a recours au Tracfin

Le Tracfin est un acronyme qui signifie Traitement du renseignement et action contre les circuits financiers clandestins. Il s’agit d’une cellule intrinsèquement liée au ministère des Économies et des Finances, créée en 1990. Les cellules du Tracfin obligent les structures financières à signaler les transactions financières jugées suspectes.

A voir aussi : Les erreurs à éviter face à une convocation à la police pour audition

Il s’agit donc notamment des banques, des opérateurs de jeux, des notaires, des services d’assurance, etc. La surveillance des comptes bancaires par le Tracfin est tout à fait légitime. Elle peut être justifiée par plusieurs raisons.

Le but du Tracfin est de concourir au développement d’une économie saine. Ainsi, votre compte peut être surveillé dans une optique de lutte contre la criminalité financière et économique. Le compte peut être également surveillé afin de limiter ou d’éradiquer dans la mesure du possible les fraudes fiscales commises par des particuliers, et même des organisations.

Lire également : Chocolat pour professionnel : l'art et l'éthique en cuisine

De façon plus large, le Tracfin surveille les comptes en banque dans le but de préserver les intérêts généraux de l’État. Pour y arriver, la cellule a besoin d’être renseignée par les structures financières. La grande partie des signalements provient tout de même des banques en ligne.

Comme vous l’auriez compris, ce ne sont pas les services du Tracfin qui surveillent directement vos comptes. Ce sont plutôt les structures financières auxquelles vous êtes rattaché.

Dans quel cas une transaction est-elle dite frauduleuse ?

Pour être signalé aux services du Tracfin par votre banque, il faut que cette dernière soupçonne une activité dont la licéité est mise en doute. Dès lors, il est nécessaire de clarifier ce qu’est une transaction illicite ou frauduleuse.

Lorsqu’un compte nouvellement créé est fortement crédité, cela peut alerter les banques. Elles peuvent avoir le même soupçon sur des comptes qui jusque-là étaient inactifs ou très peu actifs, mais qui enregistrent de grandes transactions sur une courte période.

Par ailleurs, il peut arriver que ces transactions soient légalement justifiées. Lorsque c’est bien le cas, vous n’aurez qu’à fournir les justificatifs nécessaires. Dans le cas où le client refuserait de fournir les preuves qui lui sont demandées par la banque, cette dernière n’a aucun moyen de l’obliger. Cependant, elle peut bloquer les transactions tout en signalant une transaction suspecte au Tracfin.

En dehors de la fréquence de dépôt, la banque peut considérer comme transaction illicite, tout dépôt ne provenant pas de l’activité déclarée par le client. Pour finir, les transactions immobilières sont également concernées. Lorsque vous réalisez une transaction immobilière sous-évaluée, cela pourrait éveiller les soupçons de la banque. Elle est en droit de les notifier au Tracfin.

De même, lorsque la banque remarque que le client retire jusqu’à 80 % de ses avoirs, elle peut signaler le compte.

En outre, il ne s’agit pas d’une liste exhaustive des activités suspectes pouvant alerter les banques. Si vous souhaitez connaître les opérations qui ne risquent pas d’inquiéter votre banque, le code monétaire et financier, à travers son article D561-32-1, saura vous renseigner plus efficacement.

Quel montant peut-on transférer selon le dispositif du Tracfin ?

Le montant que le client transfère est déterminant pour alerter la banque. Néanmoins, il n’existe pas une limitation dans le montant que vous pouvez transférer. Il suffit de fournir les justificatifs requis selon les cas. Autrement, les comptes qui doivent déposer ou retirer plus de 10 000 euros peuvent faire objet de signalement par leur banque. Pour autant, ce n’est pas systématique.

Selon le profil des utilisateurs, les transactions de ces montants peuvent être justifiées. Les seniors ont tendance à privilégier la liquidité. Ainsi, les transactions effectuées par ces derniers seront moins prises en compte dans le processus de signalement. Ici, vous pouvez étaler les versements ou les retraits dans le temps. Autrement, il vous suffit de fournir les justificatifs nécessaires.

Par ailleurs, indépendamment du profil, les virements SEPA de plus de 15 000 euros sont automatiquement signalés par les banques.

Comment se déroule le signalement ?

Avant de signaler une fraude au Tracfin, un conseiller va d’abord demander des justificatifs au client à la suite d’un virement suspect. Dans le cas où les justificatifs fournis ne seraient pas satisfaisants, le conseiller notifie cela au service de la banque à même d’informer le Tracfin. À partir de cet instant, le conseiller ne sera plus au courant de rien.

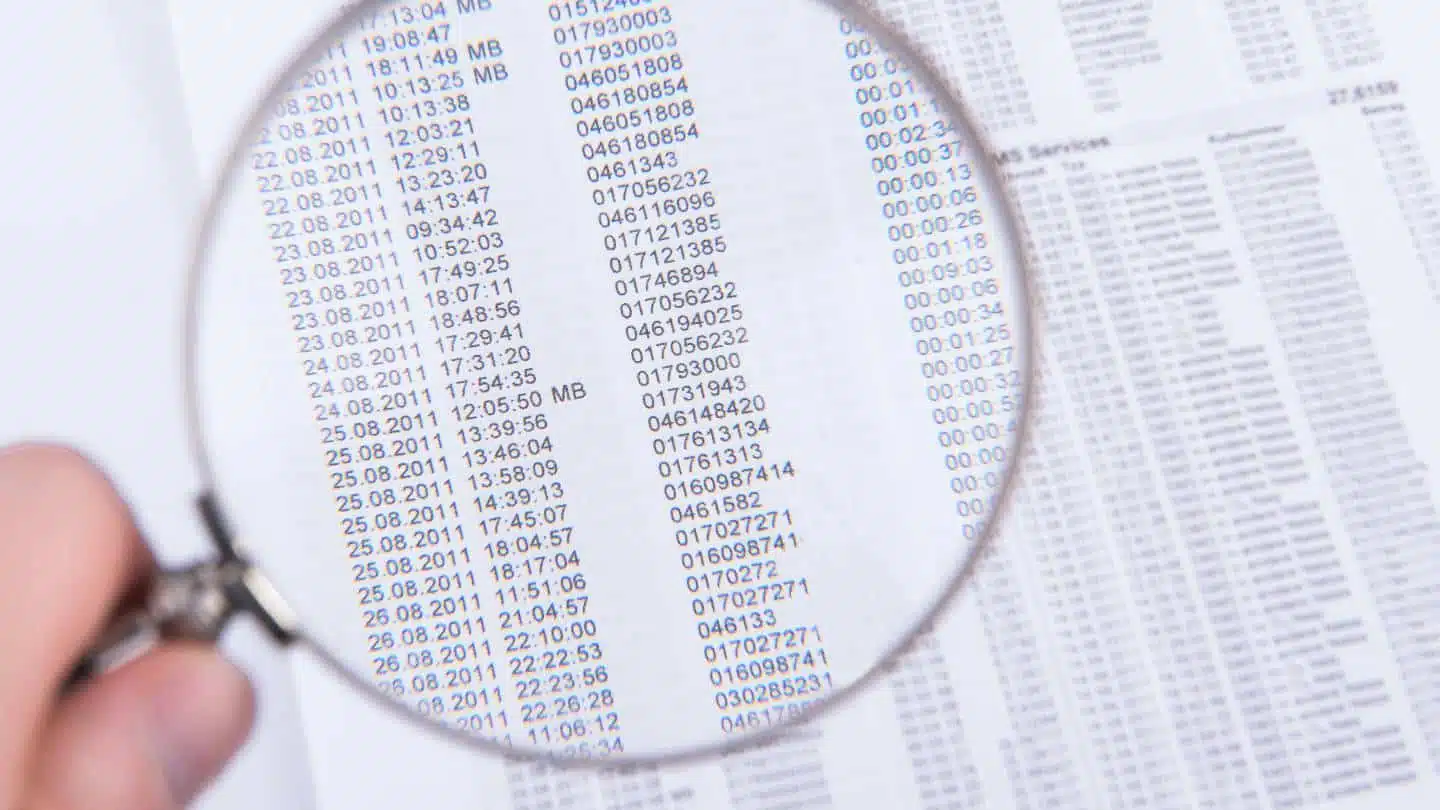

Ce service s’occupe de la déclaration au niveau du Tracfin en fournissant des renseignements comme :

- la date de l’opération ;

- le montant de la transaction ;

- la référence ;

- le nom de la banque ;

- le type d’opération ;

Après le paiement, la banque doit informer le Tracfin dans un délai de 30 jours. Ainsi, durant ce temps, le service pourra confirmer s’il s’agit d’une transaction suspecte ou non à la suite de ses investigations. Si après investigation, le compte est reconnu frauduleux, il sera ordonné à la banque de le clôturer.